안녕하세요! 여러분의 미국 세무전문가 PUNDIT입니다.

미국 영주권자/시민권자는 전 세계 소득에 대해서 미국에 보고 및 과세하는 것을 원칙으로 합니다. 따라서 미국은 양국(미국 & 해외) 모두 세법상 거주자가 되는 해외 근로자에게 이중과세로 인한 조세 형평상 불합리함을 줄이고자 이중과세 완화 또는 방지를 위한 제도를 시행하고 해외 근로소득공제 뿐만 아니라 해외 근로자에 대한 주거비용도 일정부분까지 공제해주고 있습니다.

PUNDIT과 함께 이중과세 완화제도중 하나인 해외 주거비공제 제도에 대하여 알아보는 시간을 갖도록 하겠습니다.

1. 해외 주거비 공제 조건

해외 주거비공제의 조건은 해외 근로소득공제와 같이 아래의 두가지 조건을 모두 만족해야 합니다.

1) 해외(미국외의 국가)에서 발생한 Earned Income이어야 하며, 해당 소득의 근무지나 영업장소가 해외이고 해당국가가 세법상 주거주지(Tax Home) 여야 합니다.

2) 두개의 해외거주자 테스트중 하나를 선택하고 조건을 만족해야 합니다.

• 실질적 거주자 테스트(Bona-fide Resident Test)

납세자가 실질적 거주자라는 조건에 해당되면 조건이 만족하게 됩니다. 납세자의 체류 의도 및 목적 등 종합적 판단에 의하여 실질적 거주자로 판단이 되는데, 일반적으로 일시적인 목적을 위해 해외에 체류한후 해당 목적을 달성 후 미국으로 돌아간다면 실질적 거주자라 할 수 없다. 무기한 장기 체류의 의도 및 목적이 있어야 합니다.

• 실질적 체류일 테스트 (Physical Presence Test)

12개월중 330일 이상을 해외에 거주했다면 조건이 만족하게 됩니다. 하지만 과세연도 1월 1일부터 12월 31일동안 330일 이상 해외에 거주하지 못했다면, 12개월(365일)의 시작 기준일을 1월 1일이 아닌 과세 이전 연도 또는 과세연도의 중간날짜를 시작일로 설정하여 12개월중 330일이상 해외거주 조건 만족시 해외 거주자공제를 부분적용 받을 수 있습니다.

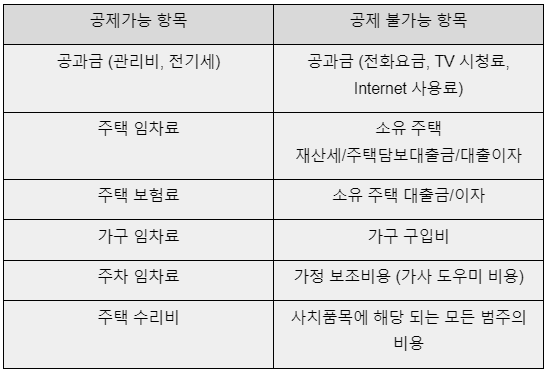

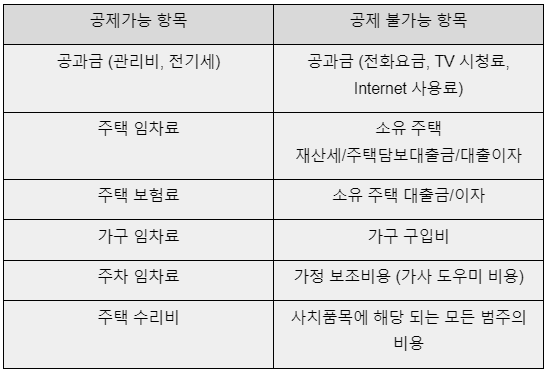

2. 해외 주거비 공제/불공제 항목

3. 해외 주거비공제 적용 금액 및 한도액

해외 주거비공제는 총 해외주거비 중 해외 근로소득공제 한도액의 16%를 초과하는 부분에 대해서만 적용할 수 있고, 해외 근로소득공제 한도액의 30%를 일반적인 해외 주거비공제 한도액으로 합니다.

즉, 2022년 기준으로 봤을 때 해외 근로소득공제 한도액이 $112,000이기 때문에 해외 주거비로 공제할 수 있는 최대 금액은 해외 근로소득공제 한도액의 16%인 $17,920와 해외 근로소득공제 한도액의30%인 $33,600의 차이인 $15,680입니다.

그러나 서울과 같이 각 나라별로 고물가로 분류되는 도시에 대해서는 IRS에서 별도로 규정한 해외 주거비공제 한도액이 있습니다. 이들 도시에 대한 주거비의 경우 공제 한도 액이 상향조정 되어 더 많은 공제액을 받을 수 있도록 합니다.

단, 해외주거비 총액이 상향 조정된 고물가 도시의 주거비 공제 한도액보다 낮을 시에는 해당 주거비 총액을 한도액으로 합니다.위에서 언급한 바와 같이 물가가 높다고 분류되는 도시는 해외 주거비공제 한도액이 높습니다. 서울만 하더라도 한도액은 $59,000(2021년 기준)이며, 서울 주거비 총액이 한도액을 초과했을 경우 일정 주거비를 초과해야 한다는 기준액(해외 근로소득공제액의 16%)을 차감한 서울 주거비의 최대 공제액은 $41,608(2021년도기준)입니다. 고물가 도시로 분류되지 않는 지역이라도 최대 $15,680(2021년도 기준)까지 해외 주거비 공제가 가능합니다.

즉, 한국에 거주하는 환경상 임차료 등의 주거비를 많이 납부해야 하는 미국 시민권자/영주권자에게 해외 주거비 공제는 근로소득에 대하여 해외 근로소득공제와 더불어 추가적으로 소득공제를 받을 수 있는 더없이 좋은 제도라 할 수 있습니다!

미국 세무관련 다양한 정보를 더욱 자세히 알고싶다면, 아래 링크를 통해 ‘Pundit e-Book – 재미 한인들을 위한 필수 미국 세금상식’ 무료전자책을 참고하시길 바랍니다!

여러분의 미국 세무전문가 PUNDIT이었습니다~!