안녕하세요 여러분의 미국 세무전문가 PUNDIT입니다!

미국의 세법상 거주자는 해외금융계좌에 연중 한번이라도 1만불을 초과한 금액을 가졌을 경우 꼭 FBAR(Report Foreign Bank and Financial Accounts)라는 것을 FinCEN(금융범죄단속네트워크)에 신고해야 하는데요, 아직 신고기준 및 보고 대상등을 제대로 인지하지 못해 누락하거나 잘못신고 하는 경우가 많습니다. FBAR를 누락하거나 잘못 신고한 경우 최소 $10,000에서 최대 계좌잔액의 50%까지 벌금을 받을 수 있는데요 그럼 이제 어떻게 하면 이 벌금을 피할 수 있을지 알아보도록 하겠습니다.

FBAR(Foreign Bank and Financial Accounts) 해외금융계좌신고란?

FBAR(Foreign Bank and Financial Accounts)란 미국외의 나라에 직접 보유한 금융계좌 또는 서명권한을 가지고 있는 계좌에 대하여, 세금신고와는 별도로 FinCEN(금융범죄단속 네트워크)에 보고해야 하는 제도입니다. 금융범죄단속네트워크는 미 재무부 산하의 기관으로 자금세탁 및 테러자금 지원등 국내외의 재무범죄 대처를 위해 재무정보를 수집 및 분석하는 기관이며, 해당규정에 따르면 미국시민권자, 영주권자, 세법상거주자는 해외에 금융계좌를 보유하거나 서명 또는 기타권한을 가지고 있으며, 과세연도중 해당금융계좌별 최고잔액의 가치의 합이 $10,000이상일 경우 이를 매년 보고해야 합니다. FBAR신고는 세금을 거두기 위한 용도가 아니며 위에 언급한 대로 자금세탁 및 테러자금지원과 같은 재무범죄를 단속하기 위한 제도라고 할 수 있습니다.

- 벌금(Penalty)

IRS는 몇년동안 FBAR에 대한 조사를 강력하게 시행하겠다는 의도를 공개적으로 표명해 왔으며, REPORT OF FOREIGN BANK & FINANCIAL ACCOUNTS (FBAR) REFERENCE GUIDE라는 해외금융계좌신고를 위한 가이드북 까지 편찬하여 배포 해왔습니다. 이만큼 미국 국세청과 FinCEN이 FBAR에 대해 얼마나 진심인지 느껴지시나요?

가이드라인에 따르면 개인의 경우 고의성에 따른 FBAR미신고 여부를 판단해 그에 맞는 민사상의 벌금 또는 형사상 처벌 또는 민,형사상의 처벌을 같이 할수 있다고 명시하고있습니다. 벌금은 매년 물가상승률(Inflation Rate)에 따라 변동되며, Title 31 of the Code of Federal Regulations (CFR) section 1010.821에 매년 변동된 벌금을 명시하고 있습니다. 2022년도 기준 최대벌금은 아래와 같습니다.

- 비고의성에 의한 미신고(Non-Willful Violation): Maximum $14,489

- 고의성에 의한 미신고(Willful Violation): Maximum $144,886 또는 계좌 최고잔액의 50%

FBAR신고의무를 누락했을시 조사관이 FBAR Warning Letter 3800, Warning Letter Respecting Foreign Bank and Financial Accounts Report Apparent Violations, 을 발행할 수도 있고 또는 바로 벌금을 부과할수도 있습니다. 다만, FBAR의 벌금 규정은 상한선은 있는 반면 하한선이 없어 조사관의 재량에 따라 벌금을 경감해줄 수 있는데요. 경감자격을 얻으려먼 아래 4가지 기준을 충족해야 합니다.

- 지난 10년간 세금으로 인한 형법상 처벌 기록이 없으며 FBAR 페널티를 받은 기록이 없어야 한다.

- 해외계좌를 통하여 불법적이거나 범죄에 이용된 자금흐름이 없어야 한다.

- 대상자는 조사에 협조해야 한다.

- 해당연도에 해외계좌 금액과 관련한 소득을 보고하지 않아 소득세를 과소 납부하여 IRS로부터 Fraud Penalty를 부과받지 않았어야 한다.

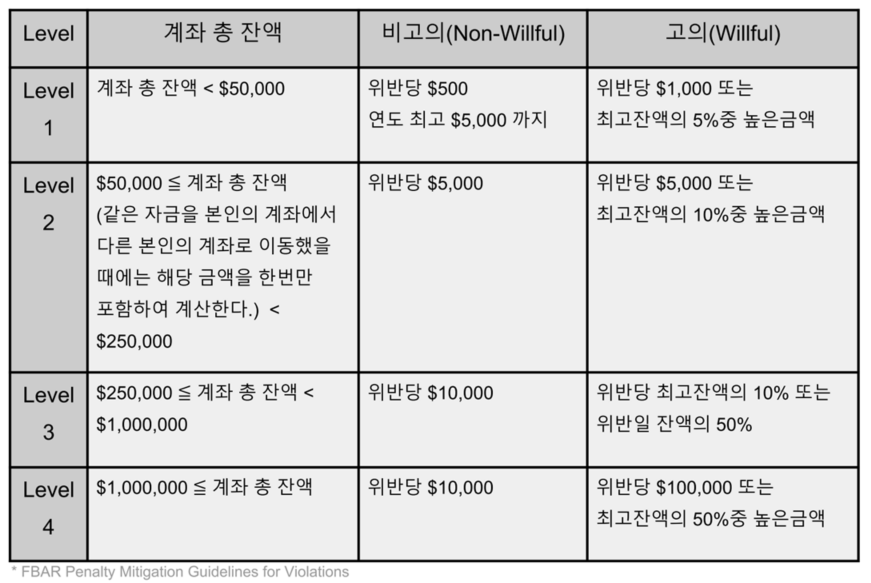

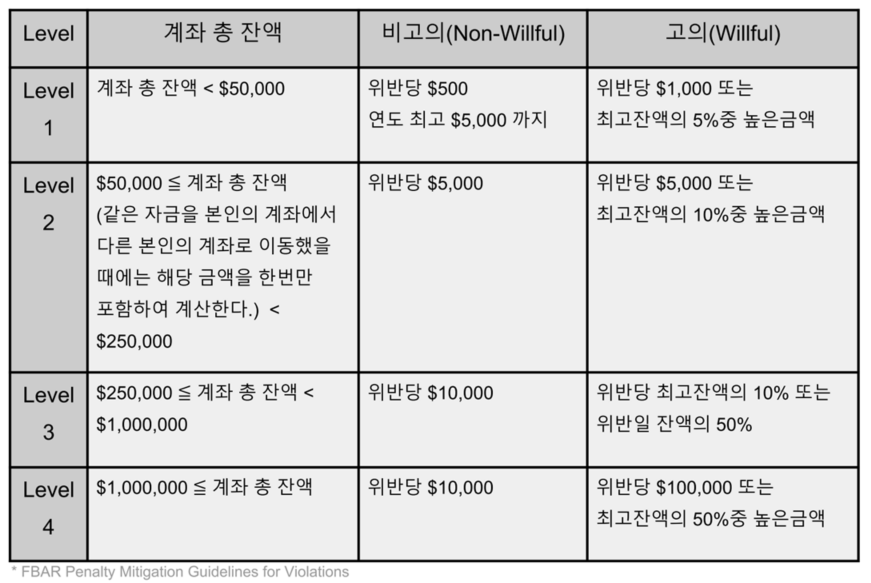

하지만 IRS는 조사관의 재량에 의해 결정되는 과징금을 어느정도 균일하게 하기 위해 과징금에 대한 경감지침 (FBAR Penalty Mitigation Guidelines for Violations)을 아래 표와 같이 제정해 놓았습니다.

- FBAR 보고기준

해외(미국 외의 국가)의 금융계좌별 연중 최고잔액의 합이 $10,000이상인 미국시민권, 영주권 또는 세법상 거주자는 당해 연도 FBAR 보고의무 대상자가 됩니다. FBAR 신고대상 기준금액인 금융계좌별 연중 최고잔액의 합을 계산함에 있어서, 연중 발생한 금융계좌간의 자금 이동으로 계좌간 겹치는 자금이 있을 경우엔, 해당 금액을 한번만 포함하여 보고 기준을 계산합니다. 참고로 FBAR 신고시엔 금융기관별로 묶어서 보고하는 것이 아닌 각 계좌별로 보고하는 것을 원칙으로 하고 당해연도 해지 및 개설한 계좌 또한 보고 대상이 되며, 계좌별로 겹치는 자금또한 각각 별도로 보고해야 합니다.

아래 자세한 예시를 통해 한번 보도록 하겠습니다.

Ex) 미국 영주권자 A는 3개의 해외(미국 외의 국가)은행에 총 6개의 금융계좌를 가지고 있다. 2021년도 금융계좌별 최고금액을 미국재무부에서 공표한 연말환율로 변환한 달러값은 아래와 같다.

> 미국 재무부 공표 환율보기 (Treasury Reporting Rates of Exchange)

B 은행

- 입출금 계좌(xxx-xx-xx1222): $2,000

- 입출금 계좌(xxx-xx-xx2333): $2,000

- 적금 계좌(2021년 해지, xxx-xx-xx3444): $1,500

C 은행

- 입출금 계좌(xxx-xx-xx4555): $2,000

- 주택청약 계좌(xxx-xx-xx5666): $2,000

D 은행

- 적금 계좌(2021년 개설, xxx-xx-xx6777): B은행 적금계좌에서 송금된 $1,500

2021년도에 A는 적금만기로 B은행의 적금계좌를 해지 후 $1,500을 모두 D 은행의 적금 계좌로 옮겼다고 가정했을 때, FBAR 보고기준금액 $10,000 계산에 있어서 B은행과 D은행의 최고잔액 $1,500 은 한번만 포함하여 계산하게 되며, A가 보유한 해외 금융계좌별 최고잔액의 합은 $9,500이 됩니다. 따라서 A는 2021년도 해외 금융계좌별 최고잔액의 합이 $10,000 미만이므로 2021년도 FBAR 신고의무자 대상에서 제외가 됩니다.

만약 A에게 위 예시의 계좌외에 E은행의 입출금계좌에 $1,000이 더 있었다고 가정한다면, B와 D의 적금계좌의 최고잔액을 한번만 포함하여 계산 하더라도 보고기준금액 $10,000 이 넘기 때문에, 2021년도에 존재했던 모든 계좌 (E은행 계좌 포함 7개)의 최고잔액을 보고해야합니다.

- FBAR 보고대상

각 금융계좌별로 금융기관 정보및 해당계좌의 연중 최고잔액이 보고대상이 됩니다. 금융사의 종류는 은행, 증권사, 연금, 보험사등이 모두 포함되지만 순수보장성, 소멸성, 해지환급금이 없는 보험등은 포함하지 않습니다. 또한 본인이 직접적으로 가지고 있지 않는 계좌라 할지라도 계좌가 미국인 또는 미국 세법상 거주자의 것이고 해당 계좌에 대해 서명권한이 있거나 공동계좌일 경우 그리고 본인이 직접, 간접적으로 50%이상의 지분을 가지고 있는 법인체가 해외(미국외)에 금융계좌를 보유하고 있다면 모두 FBAR신고 대상이 됩니다. 부부의 경우 각각 개별로 FBAR를 신고해야하며(배우자가 가지고있는 계좌가 모두 공동명의라면 합산신고 가능) 또한 미성년자녀의 경우도 FBAR보고 기준금액을 초과한다면 별도로 신고해야만 합니다.

- FBAR 신고기한

FBAR의 원칙적인 신고기한은 매년 4월 15일로 정해져 있지만 해당 기한까지 신고를 완료하지 못했을 경우엔 별도 조치없이 10월 15일로 자동 연장이 됩니다. 따라서 10월 15일까지 FBAR 신고를 완료하면 됩니다. 특별한 사유로 인하여 10월 15일의 기한까지도 완료 하지 못했을 경우 사유서(Reasonable Cause)와 함께 기한 후 신고(Late Filing)를 시도해 볼 수 있습니다. 만일, 수년간 FBAR 신고를 하지 못했을 경우에는 구제절차(또는 간소화절차)를 통해 벌금을 감면 또는 면제받을 수 있도록 시도해 볼 수도 있습니다.

미국 세무관련 다양한 정보를 더욱 자세히 알고 싶다면, 아래 링크를 통해 ‘Pundit e-Book – 재미 한인들을 위한 필수 미국 세금 상식’ 무료전자책을 다운받아 읽어보시길 바랍니다!

여러분의 미국 세무전문가 PUNDIT이었습니다!