안녕하세요,

여러분의 미국 세무전문가 PUNDIT 입니다!

IRS에서 2022년도 세금신고를 위해 변경될 내용들을 미리 정리한 Tax Year 2022 1040Instruction Draft를 발간하였는데요, 아직 Draft이다 보니 앞으로 변경될 여지가 있지만 큰 이변이 없는 한 거의 Draft가 Final이 될 가능성이 큽니다.

그럼 2022년도 세금신고 어떤 게 바뀌는지 중요한 것들만 골라서 소개해 드리겠습니다.

1. 신고기한(Due date of return)

2. 신고지위 명칭 변경(Filing status name change)

신고지위의 일부 명칭이 변경되었는데요, 기존의 신고지위 명칭은 아래와 같습니다.

- Single

- Married filing jointly

- Married filing separately

- Head of household

- Qualifying widow(er)

여기서 바뀌는 신고지위의 명칭은 마지막에 있는 Qualifying widow(er)에서 Qualifying surviving spouse로 명칭이 변경됩니다. 명칭이 변경된다고 이에 적용되는 세법도 변경되는 것은 아니고, 이전에 Qualifying widow(er)의 세법은 그대로 적용이 됩니다.

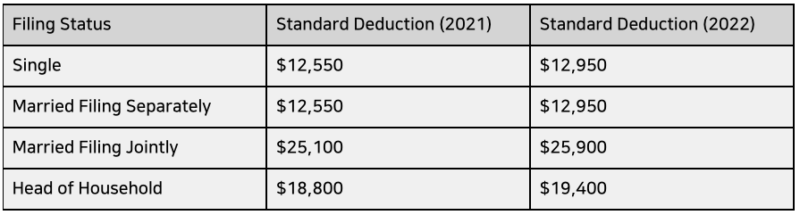

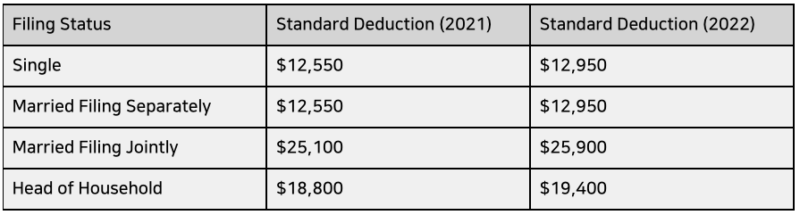

3. 기본공제 증가(Standard deduction amount increse)

매년 세율과 물가가 오르는 만큼 기본공제도 매년 올라가는데요, 2022년 기본공제는 아래와 같습니다.

이외에 소득세율도 변경이 되었는데, 이에 대해 자세한 내용은 아래 글에 정리해 두었으니 확인해 보시기 바랍니다.

> 2022 U.S. Tax Brackets & Standard Deduction

4. 학자금 대출 면제 비과세(Student loan forgiveness not taxable)

5. 자녀 및 부양자 돌봄 공제(Credit for child and dependent care expenses)

American Rescue Plan Act of 2021에 의해 일시적으로 상향되었던 공제금액이 다시 원래대로 돌아오게 되었습니다. 2021년까지는 일시 상향으로 인해 Qulaifying child and dependent care expenses 금액의 50%까지, 그리고 한 사람당 최대 $8,000의 금액까지 인정해 주었던걸 다시 35%와 $3,000로 하향 조정하였습니다.

6. 자녀 세액공제(Child tax credit and additional child tax credit)

American Rescue Plan Act of 2021이 종료됨에 따라 자녀 세액공제 정책도 다시 이전으로 돌아오게 되었는데요, 2021년 까지는 자녀의 나이에 따라 최대 $3,600과 $3,000까지 Refundable Credit으로 주던 것을 2022년도부터는 다시 이전으로 하향 조정되어 Child tax credit $2,000으로 조정됩니다. 다만 이중 Additional Child tax credit $1,400이었던 것이 살짝 상향되어 $1,500까지 환급받을 수 있도록 되었습니다.

7. 디지털 자산(Digital assets)

그럼 디지털 자산의 거래는 어떻게 보고해야 할까?

디지털 자신의 거래는 그 특성에 따라 다르게 보고해야 합니다. 만일 일반적인 가상화폐 거래소를 통해 매매를 하였다면 Form 8949와 Schedule D를 통해 그 거래내역을 보고하면 됩니다.

서비스의 대가로 받거나, 비즈니스 거래를 위한 지급액으로 디지털 자산을 받았다면 Schedule C 사업소득으로 보고해야 하며, 본인의 근로에 대한 대가로 받았다면 근로소득 으로 보고해야 합니다. 디지털 자산에 대해 더 자세한 내용을 보고 싶다면 아래 링크를 통해 확인해 주세요.

> 가상화폐 양도소득 (Capital Gain, Schedule D)

오늘은 2022년도 변하는 세법에 대해 중요한 사항만을 짚어서 알아보았는데요, 미국 세무 관련 다양한 정보를 더욱 자세히 알고 싶다면, 아래 링크를 통해 ‘Pundit e-Book – 재미 한인들을 위한 필수 미국 세금상식’ 무료 전자책을 참고하시길 바랍니다!

여러분의 미국 세무전문가 PUNDIT이었습니다~!